A diferença entre ICMS e ICMS-ST é um tema recorrente entre gestores, contadores e profissionais da área fiscal. Ambos os regimes fazem parte da estrutura tributária estadual, mas possuem aplicações e efeitos distintos na cadeia de comercialização. Compreender essas diferenças é essencial para garantir conformidade fiscal, evitar autuações e melhorar a gestão tributária da empresa.

A diferença entre ICMS e ICMS-ST é um tema recorrente entre gestores, medidores e profissionais da área tributária. Ambos os regimes fazem parte da estrutura tributária estadual, mas possuem aplicações e efeitos distintos na cadeia de comercialização. Entender essas diferenças é essencial para garantir a conformidade fiscal, evitar autuações e melhorar a gestão tributária da empresa.

O que é ICMS?

O ICMS (Imposto sobre Circulação de Mercadorias e Serviços) é um tributo estadual que incide sobre a venda de produtos, a prestação de serviços de transporte intermunicipal e interestadual, e de comunicação.

O ICMS (Imposto sobre Circulação de Mercadorias e Serviços) é um tributo estadual que incide sobre a venda de produtos, a prestação de serviços de transporte intermunicipal e interestadual, e de comunicação.

Esse imposto é recolhido em cada etapa da circulação da mercadoria, desde o fabricante até o varejista. Por seguir o princípio da não cumulatividade, o valor pago em uma etapa pode ser compensado nas seguintes, reduzindo o impacto tributário final.

Esse imposto é recolhido em cada etapa da circulação da mercadoria, desde o fabricante até o varejista. Por seguir o princípio da não cumulatividade , o valor pago em uma etapa pode ser compensado nas seguintes, reduzindo o impacto tributário final.

O que é ICMS-ST?

O ICMS-ST (Substituição Tributária) é um regime em que o imposto é antecipado por um único contribuinte da cadeia, geralmente o fabricante ou importador. Esse contribuinte, chamado de substituto tributário, recolhe o ICMS que seria devido por todas as empresas subsequentes — os chamados substituídos.

O ICMS-ST (Substituição Tributária) é um regime em que o imposto é antecipado por um único contribuinte da cadeia, geralmente o fabricante ou importador. Esse contribuinte, chamado de substituto tributário , recolhe o ICMS que seria devido por todas as empresas subsequentes — os chamados substituídos .

Assim, o ICMS-ST concentra o recolhimento na origem e desobriga os demais contribuintes de fazerem esse pagamento. Esse mecanismo facilita a fiscalização e evita perdas de arrecadação por parte do Estado.

O que são produtos com substituição tributária?

Nem todos os itens industrializados comercializados no Brasil podem ter o recolhimento do ICMS feito de forma antecipada. Os produtos com substituição tributária são aqueles autorizados pelo CONFAZ (Conselho Nacional de Política Fazendária) e pelas legislações estaduais.

Nem todos os itens industrializados comercializados no Brasil podem ter o recolhimento do ICMS feito de forma antecipada. Produtos com substituição tributária são aqueles autorizados pelo CONFAZ (Conselho Nacional de Política Fazendária) e pelas legislações estaduais.

O CONFAZ é o órgão responsável por regular a aplicação do ICMS-ST. Ele publica e atualiza, por meio de convênios, as listas de mercadorias sujeitas à substituição tributária. Essas listas ficam nos anexos dos convênios e são revisadas com frequência, com inclusão ou exclusão de produtos.

O CONFAZ é o órgão responsável por regulamentar a aplicação do ICMS-ST. Ele publica e atualiza, por meio de convênios, as listas de mercadorias sujeitas à substituição tributária. Essas listas ficam nos anexos dos convênios e são revisadas com frequência, com inclusão ou exclusão de produtos.

CEST – Código Especificador da Substituição Tributária

Cada produto sujeito à substituição tributária recebe um número identificador chamado CEST (Código Especificador da Substituição Tributária). Esse código foi instituído pelo Convênio ICMS 92/2015, e tem como finalidade padronizar a identificação de mercadorias sujeitas ao regime.

Cada produto sujeito à substituição tributária recebe um número identificador chamado CEST (Código Especificador da Substituição Tributária). Esse código foi instituído pelo Convênio ICMS 92/2015, e tem como finalidade padronizar a identificação de mercadorias sujeitas ao regime.

“Fica instituído o Código Especificador da Substituição Tributária – CEST, que identifica a mercadoria passível de sujeição aos regimes de substituição tributária e de antecipação do recolhimento do imposto, relativos às operações subsequentes.”

O CEST é composto por sete dígitos, divididos da seguinte forma:

O CEST é composto por sete dígitos , divididos da seguinte forma:

- 2 primeiros dígitos: identificam o segmento do bem ou mercadoria.

2 primeiros dígitos: identificam o segmento do bem ou mercadoria. - 3º, 4º e 5º dígitos: indicam o subgrupo dentro do segmento.

3º, 4º e 5º dígitos: indicam o subgrupo dentro do segmento. - 6º e 7º dígitos: especificam o produto individualmente.

6º e 7º dígitos: especificam o produto individualmente.

Essas informações são fundamentais para que as empresas identifiquem corretamente os produtos sujeitos ao ICMS-ST e realizem a tributação de forma adequada. Consultar o CEST correto evita erros no preenchimento da nota fiscal e no recolhimento do imposto.

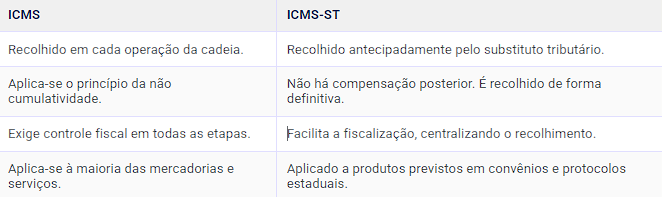

Diferença entre ICMS e ICMS-ST

Conclusão

A correta compreensão da diferença entre ICMS e ICMS-ST é indispensável para empresas que atuam na circulação de mercadorias. Além de evitar erros na apuração de impostos, ela contribui para uma gestão tributária mais eficiente e segura.

A correta compreensão da diferença entre ICMS e ICMS-ST é indispensável para empresas que atuam na circulação de mercadorias. Além de evitar erros na apuração de impostos, ela contribui para uma gestão tributária mais eficiente e segura.

É importante acompanhar as legislações estaduais e consultar especialistas para garantir o enquadramento correto de seus produtos. Assim, sua empresa evita autuações e melhora o planejamento fiscal.

É importante acompanhar as legislações estaduais e consultar especialistas para garantir o enquadramento correto de seus produtos

Fonte: SimTax